正规的实盘股票配资平台 中邮证券:给予博众精工增持评级

中邮证券有限责任公司虞洁攀,刘卓近期对博众精工进行研究并发布了研究报告《基本盘稳健向好,新产品布局多点开花》,给予博众精工增持评级。

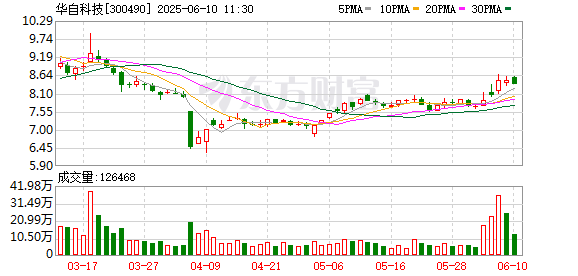

博众精工(688097)

l投资要点

事件:公司发布2024年报和2025年一季报。

公司业绩基本符合预期。2024年,公司实现营收49.54亿元,同比+2.36%;实现归母净利润3.98亿元,同比+2.05%;实现扣非归母净利润3.19亿元,同比-2.66%。2025年一季度,公司实现营收7.37亿元,实现归母净利润-0.31亿元,实现扣非归母净利润-0.36亿元,Q1由于费用前置、设备尚未验收的原因而利润承压,属于公司季节性规律。

毛利率同比略增。2024年正规的实盘股票配资平台,公司毛利率34.38%,同比提升0.59pcts;净利率7.85%,同比下降0.09pcts。销售/管理/研发/财务费用率分别为7.95%、5.47%、10.38%、0.62%,分别同比+0.66pcts、-0.26pcts、+0.11pcts、+0.21pcts。

公司打好基本盘、拓展新业态:

(1)消费电子领域:公司柔性模块化产线已顺利量产,并有望延伸用于手机的更多工艺环节及其他电子终端产品;新一代MR生产设备在方案论证阶段,有望2025年底打样。

(2)新能源领域:采取差异化竞争策略,围绕重点客户推出重点机型,布局欧洲、东南亚、美洲市场,推进本地化公司建设保证大客户订单。充换电站在2024H2获得大客户量产订单。

(3)半导体领域:公司的高精度共晶机产品继续获得国际客户订单,同时积极拓展其他光通信领域客户,已在4家新的客户进行样机测试,并成功取得其中2家的批量订单,其他2家样机测试进展顺利。

(4)新产品新客户领域:公司接洽了众多知名电子雾化产业链的制造厂商,并积极推进合作。另外,公司给国际知名机器人公司独家提供一些用于机器人组装的工作台、工作桌、导轨及治具等生产辅助设备。

l盈利预测与估值

我们预计公司2025-2027年营业收入60.39/73.90/89.09亿元,同比增长21.91%、22.37%、20.55%;预计归母净利润5.55、7.67、9.73亿元,同比增长39.21%、38.24%、26.92%;对应PE分别为20.90、15.12、11.91倍,维持“增持”评级。

l风险提示:

下游需求不及预期;大客户合作进展不及预期;行业竞争加剧风险;公司新产品开拓不及预期。

证券之星数据中心根据近三年发布的研报数据计算,东北证券刘俊奇研究员团队对该股研究较为深入,近三年预测准确度均值为71.24%,其预测2025年度归属净利润为盈利5.6亿,根据现价换算的预测PE为20.76。

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级正规的实盘股票配资平台,买入评级5家。

天宇配资提示:文章来自网络,不代表本站观点。